Cara Membaca dan Memahami Laporan Keuangan Perusahaan untuk Pemula

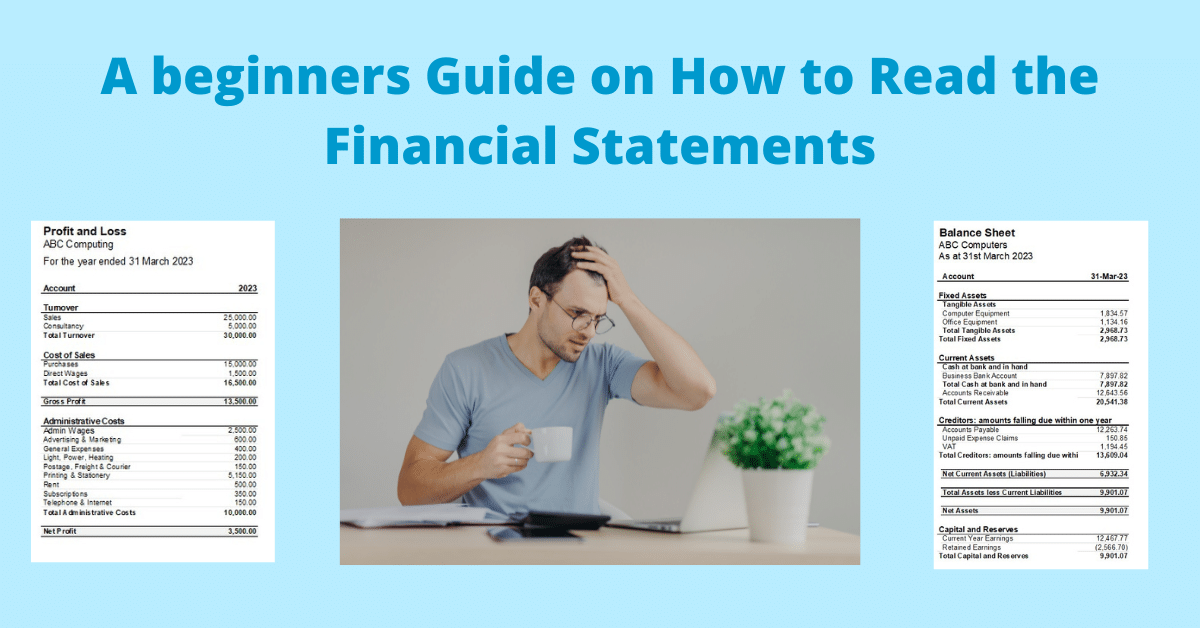

Cara membaca dan memahami laporan keuangan perusahaan untuk pemula? Duh, kedengarannya serem ya? Padahal, nggak sesulit yang dibayangkan, kok! Bayangkan kamu bisa ‘melihat’ kondisi keuangan perusahaan hanya dari beberapa lembar kertas. Mulai dari mengetahui seberapa banyak uang yang dimiliki, berapa banyak utang, hingga seberapa besar keuntungan yang diraih. Kemampuan ini penting banget, lho, baik untukmu yang ingin berinvestasi, membangun bisnis, atau sekadar ingin lebih paham soal dunia bisnis.

Artikel ini akan membimbingmu langkah demi langkah untuk menguasai dasar-dasar membaca laporan keuangan.

Kita akan menjelajahi tiga jenis laporan keuangan utama: Neraca, Laporan Laba Rugi, dan Laporan Arus Kas. Nantinya kamu akan belajar mengidentifikasi komponen-komponen penting di setiap laporan, menghitung rasio keuangan sederhana, dan menganalisis tren perusahaan. Siap-siap membuka mata dan pikiranmu untuk memahami bahasa keuangan yang selama ini mungkin terasa misterius!

Memahami Laporan Keuangan: Panduan Anti Ribet untuk Pemula

Ngomongin soal keuangan perusahaan, mungkin kamu langsung mikir angka-angka rumit yang bikin kepala pusing. Eits, jangan salah! Memahami laporan keuangan itu penting banget, lho, nggak cuma buat para profesional, tapi juga buat kamu yang masih awam. Dengan memahami laporan keuangan, kamu bisa lebih cerdas dalam mengelola keuangan pribadi dan bahkan mengambil keputusan investasi yang lebih bijak. Jadi, siap-siap, kita akan bongkar rahasia laporan keuangan dengan cara yang super mudah dipahami!

Laporan keuangan itu kayak sebuah cerita tentang kinerja perusahaan. Cerita ini ditulis dalam bentuk angka-angka yang menunjukkan kesehatan finansial perusahaan. Nah, ada beberapa jenis laporan keuangan utama yang wajib kamu tahu, yaitu Neraca, Laporan Laba Rugi, dan Laporan Arus Kas. Ketiganya saling berkaitan dan memberikan gambaran yang komprehensif tentang kondisi perusahaan.

Jenis-jenis Laporan Keuangan Utama

| Laporan Keuangan | Tujuan | Informasi Utama | Contoh Indikator Kunci |

|---|---|---|---|

| Neraca | Menunjukkan posisi keuangan perusahaan pada suatu titik waktu tertentu. | Aset, Liabilitas, dan Ekuitas. | Total Aset, Rasio Lancar (Current Ratio), Rasio Hutang terhadap Ekuitas (Debt-to-Equity Ratio). |

| Laporan Laba Rugi | Menunjukkan kinerja keuangan perusahaan selama periode waktu tertentu. | Pendapatan, Beban, dan Laba/Rugi. | Laba Bersih, Margin Laba Kotor, Pendapatan per Saham (EPS). |

| Laporan Arus Kas | Menunjukkan arus kas masuk dan keluar perusahaan selama periode waktu tertentu. | Arus kas dari aktivitas operasi, investasi, dan pendanaan. | Arus Kas Bebas, Rasio Solvabilitas, Periode Penagihan Piutang. |

Siapa Saja yang Membutuhkan Pemahaman Laporan Keuangan?

Bukan cuma akuntan dan analis keuangan aja yang butuh paham laporan keuangan. Faktanya, banyak banget orang yang perlu memahaminya, antara lain:

- Investor: Buat menilai potensi investasi dan risiko sebelum menanamkan modal.

- Kreditor: Buat menilai kemampuan perusahaan dalam membayar hutang.

- Manajemen: Buat mengelola dan meningkatkan kinerja perusahaan.

- Karyawan: Buat memahami kesehatan perusahaan dan prospek karier mereka.

- Pemilik Usaha: Buat memantau kinerja bisnis dan mengambil keputusan strategis.

Manfaat Memahami Laporan Keuangan

Paham laporan keuangan itu kayak punya senjata rahasia, deh! Baik secara pribadi maupun profesional, manfaatnya banyak banget. Secara pribadi, kamu bisa lebih bijak dalam mengelola keuangan, merencanakan investasi, dan menghindari jebakan finansial. Secara profesional, pemahaman ini bisa membantumu dalam pengambilan keputusan bisnis, negosiasi, dan bahkan dalam mencari pekerjaan.

Bayangkan, kamu bisa menganalisis laporan keuangan sebuah perusahaan sebelum memutuskan untuk berinvestasi. Atau, kamu bisa menilai kesehatan finansial sebuah perusahaan sebelum mengajukan pinjaman. Kemampuan ini akan membuatmu lebih percaya diri dan terhindar dari kerugian finansial yang tidak perlu. Pokoknya, memahami laporan keuangan itu investasi yang sangat berharga!

Menganalisis Neraca

Oke, guys, udah paham kan basic laporan keuangan? Nah, sekarang kita masuk ke bagian yang agak lebih challenging, tapi tetep asyik kok: neraca! Neraca itu kayak foto kondisi keuangan perusahaan di suatu titik waktu tertentu. Bayangin aja, ini snapshot dari semua aset, kewajiban, dan modal perusahaan. Pahamnya neraca ini kunci banget buat ngeliat seberapa sehat finansial perusahaan yang lagi kamu analisa.

Tidak boleh terlewatkan kesempatan untuk mengetahui lebih tentang konteks Kuliner Jogja yang instagramable dan cocok untuk anak muda.

Komponen Utama Neraca

Neraca punya tiga komponen utama yang saling berkaitan erat: Aset, Liabilitas, dan Ekuitas. Gampangnya, Aset adalah apa yang dimiliki perusahaan (uang, gedung, mesin, dll.), Liabilitas adalah apa yang harus dibayar perusahaan (hutang, gaji karyawan, dll.), dan Ekuitas adalah modal pemilik perusahaan (selisih antara aset dan liabilitas).

Rumus Dasar Akuntansi

Aset = Liabilitas + Ekuitas

Rumus ini adalah pondasi dari neraca. Selalu ingat rumus ini, ya! Ini memastikan neraca selalu balance. Aset yang dimiliki perusahaan selalu sama dengan jumlah liabilitas dan ekuitasnya.

Jenis-jenis Aset

Aset dibagi jadi dua: Aset Lancar dan Aset Tidak Lancar. Bedanya? Aset lancar adalah aset yang bisa diuangkan dalam waktu kurang dari satu tahun, sedangkan aset tidak lancar lebih dari satu tahun. Nih, tabelnya:

| Jenis Aset | Penjelasan | Contoh | Kategorisasi |

|---|---|---|---|

| Aset Lancar | Aset yang mudah dikonversi menjadi kas dalam waktu kurang dari satu tahun. | Kas, Piutang, Persediaan | Lancar |

| Aset Tidak Lancar | Aset yang membutuhkan waktu lebih dari satu tahun untuk dikonversi menjadi kas. | Tanah, Gedung, Mesin | Tidak Lancar |

| Investasi Jangka Panjang | Investasi yang diharapkan memberikan keuntungan jangka panjang. | Saham perusahaan lain, Obligasi | Tidak Lancar |

| Intangible Asset | Aset tidak berwujud yang memiliki nilai ekonomis. | Hak paten, Merek dagang | Tidak Lancar |

Rasio Keuangan Penting dari Neraca

Neraca nggak cuma dibaca mentah-mentah, tapi juga bisa dianalisa lewat rasio keuangan. Rasio ini membantu kita membandingkan kinerja perusahaan dari waktu ke waktu atau dengan kompetitornya. Beberapa rasio penting yang bisa dihitung dari neraca antara lain Rasio Lancar dan Rasio Hutang terhadap Ekuitas.

Dapatkan rekomendasi ekspertis terkait Tempat wisata kuliner terdekat dengan fasilitas lengkap dan nyaman yang dapat menolong Anda hari ini.

Contoh Perhitungan Rasio Lancar

Rasio lancar menunjukkan kemampuan perusahaan untuk membayar kewajiban jangka pendeknya dengan aset lancarnya. Rumusnya:

Rasio Lancar = Aset Lancar / Liabilitas Lancar

Contoh: Perusahaan X memiliki aset lancar sebesar Rp 500 juta dan liabilitas lancar sebesar Rp 200 juta. Maka, rasio lancarnya adalah 500 juta / 200 juta = 2,5. Rasio lancar 2,5 menunjukkan perusahaan X memiliki kemampuan yang cukup baik untuk membayar kewajiban jangka pendeknya.

Menganalisis Laporan Laba Rugi: Cara Membaca Dan Memahami Laporan Keuangan Perusahaan Untuk Pemula

Oke, guys, kita udah belajar sedikit tentang neraca dan laporan arus kas. Sekarang, saatnya menyelami laporan keuangan yang paling sering dilihat investor dan calon investor: Laporan Laba Rugi! Laporan ini kayak cermin yang nunjukin performa keuangan perusahaan dalam periode tertentu, menunjukkan seberapa sukses perusahaan menghasilkan uang dan mengelola pengeluarannya. Paham laporan laba rugi itu penting banget, lho, biar kamu nggak cuma jadi penonton pas ngomongin saham atau bisnis.

Komponen Utama Laporan Laba Rugi

Laporan laba rugi punya tiga komponen utama yang saling berkaitan erat: Pendapatan, Beban, dan Laba/Rugi. Bayangin aja kayak gini: pendapatan adalah uang masuk, beban adalah uang keluar, dan laba/rugi adalah selisih antara keduanya. Simpel, kan?

- Pendapatan: Uang yang didapat perusahaan dari aktivitas utamanya, misalnya penjualan barang atau jasa.

- Beban: Pengeluaran yang dikeluarkan perusahaan untuk menghasilkan pendapatan, misalnya biaya bahan baku, gaji karyawan, sewa, dan iklan.

- Laba/Rugi: Hasil akhir setelah pendapatan dikurangi beban. Kalau pendapatan lebih besar dari beban, hasilnya laba (untung!). Sebaliknya, kalau beban lebih besar, hasilnya rugi (duh!).

Contoh Perhitungan Laba Kotor, Laba Sebelum Pajak, dan Laba Bersih

Sekarang, kita masuk ke bagian yang lebih detail. Perhitungan laba nggak cuma satu jenis, lho. Ada beberapa tahapan yang menunjukkan gambaran profitabilitas perusahaan secara bertahap. Ini contohnya, ya:

Misalnya, Perusahaan ABC punya pendapatan Rp100.000.000 dan Harga Pokok Penjualan (HPP) Rp60.000.

000. Beban Operasionalnya Rp20.000.000, dan Pajak Penghasilan 25%. Maka perhitungannya:

| Item | Jumlah (Rp) |

|---|---|

| Pendapatan | 100.000.000 |

| Harga Pokok Penjualan (HPP) | 60.000.000 |

| Laba Kotor | 40.000.000 |

| Beban Operasional | 20.000.000 |

| Laba Sebelum Pajak | 20.000.000 |

| Pajak Penghasilan (25%) | 5.000.000 |

| Laba Bersih | 15.000.000 |

Nah, dari contoh di atas, kita bisa lihat perjalanan laba dari kotor sampai bersih. Setiap tahapan memberikan informasi yang berbeda dan penting untuk dianalisis.

Perbedaan Pendapatan dan Laba

Pendapatan adalah total uang yang diterima perusahaan dari penjualan barang atau jasa, sedangkan laba adalah sisa uang setelah dikurangi semua biaya dan pengeluaran yang dibutuhkan untuk menghasilkan pendapatan tersebut. Jadi, pendapatan belum tentu sama dengan laba, ya!

Poin Penting dalam Menganalisis Laporan Laba Rugi

Nggak cukup cuma ngelihat angka-angka aja, guys. Ada beberapa hal penting yang perlu diperhatikan saat menganalisis laporan laba rugi:

- Tren Laba: Apakah laba perusahaan meningkat, menurun, atau stagnan dari waktu ke waktu? Ini menunjukkan kinerja perusahaan secara jangka panjang.

- Rasio Profitabilitas: Rasio ini membandingkan laba dengan pendapatan atau aset untuk mengukur efisiensi perusahaan dalam menghasilkan laba. Contohnya, Gross Profit Margin (Laba Kotor/Pendapatan) dan Net Profit Margin (Laba Bersih/Pendapatan).

- Struktur Biaya: Analisis rincian beban operasional untuk melihat pos-pos biaya mana yang paling besar dan apakah ada potensi penghematan.

- Perbandingan dengan Kompetitor: Bandingkan laporan laba rugi perusahaan dengan kompetitornya untuk melihat posisi kompetitif perusahaan di pasar.

Menganalisis Tren Profitabilitas Perusahaan, Cara membaca dan memahami laporan keuangan perusahaan untuk pemula

Melihat tren profitabilitas perusahaan selama beberapa periode penting banget untuk menilai kesehatan keuangan jangka panjangnya. Misalnya, kita punya data laporan laba rugi Perusahaan XYZ selama tiga tahun terakhir:

| Tahun | Pendapatan (Rp Juta) | Laba Bersih (Rp Juta) | Net Profit Margin (%) |

|---|---|---|---|

| 2021 | 100 | 10 | 10% |

| 2022 | 120 | 15 | 12.5% |

| 2023 | 150 | 20 | 13.3% |

Dari tabel di atas, terlihat jelas bahwa pendapatan dan laba bersih Perusahaan XYZ meningkat setiap tahunnya. Net Profit Margin juga meningkat, menunjukkan peningkatan efisiensi perusahaan dalam menghasilkan laba. Ini adalah indikasi positif untuk kinerja perusahaan.

Menganalisis Laporan Arus Kas

Oke, kita udah ngerti neraca dan laba rugi. Sekarang saatnya naik level ke laporan arus kas! Laporan ini, singkatnya, ngasih gambaran jelas gimana uang perusahaan masuk dan keluar. Gak cuma angka-angka aja, tapi juga menunjukkan kesehatan finansial perusahaan dari sisi likuiditasnya. Jadi, penting banget nih buat kamu pahami.

Komponen Utama Laporan Arus Kas

Laporan arus kas terbagi jadi tiga aktivitas utama: operasi, investasi, dan pendanaan. Bayangin aja kayak tiga pintu utama perusahaan yang selalu ada lalu lalang uang.

- Arus Kas dari Aktivitas Operasi: Ini jantungnya! Menunjukkan arus kas yang dihasilkan dari aktivitas bisnis sehari-hari, seperti penjualan barang/jasa, pembayaran gaji, dan biaya operasional lainnya. Bayangin kamu jualan kopi, nah, uang dari penjualan kopi masuk ke sini.

- Arus Kas dari Aktivitas Investasi: Ini tentang arus kas yang berkaitan dengan investasi jangka panjang, seperti pembelian aset tetap (bangunan, mesin), investasi saham di perusahaan lain, atau penjualan aset tersebut. Misalnya, perusahaan membeli mesin baru untuk produksi, uang yang keluar tercatat di sini.

- Arus Kas dari Aktivitas Pendanaan: Ini berkaitan dengan bagaimana perusahaan mendapatkan dan menggunakan dana dari sumber eksternal. Misalnya, penerbitan saham baru, pinjaman bank, pembayaran utang, dan pembayaran dividen. Bayangin perusahaan pinjam uang ke bank, nah, uang yang masuk tercatat di sini.

Ilustrasi Arus Kas dari Masing-Masing Aktivitas

Contohnya, perusahaan kopi “Kopi Susu Manis” mendapatkan arus kas dari:

- Operasi: Penjualan kopi menghasilkan Rp 100 juta, pembayaran gaji Rp 30 juta, biaya sewa Rp 10 juta. Arus kas bersih dari operasi: Rp 60 juta (Rp 100 juta – Rp 30 juta – Rp 10 juta).

- Investasi: Membeli mesin pembuat kopi baru seharga Rp 20 juta (arus kas keluar).

- Pendanaan: Mendapatkan pinjaman bank Rp 50 juta (arus kas masuk).

Dari ilustrasi di atas, kita bisa melihat bagaimana setiap aktivitas mempengaruhi arus kas perusahaan.

Perbandingan Metode Langsung dan Tidak Langsung

Ada dua metode utama dalam menyusun laporan arus kas: langsung dan tidak langsung. Perbedaannya terletak pada bagaimana aktivitas operasi dilaporkan.

| Metode | Aktivitas Operasi | Keunggulan | Kelemahan |

|---|---|---|---|

| Langsung | Menampilkan rincian arus kas masuk dan keluar dari aktivitas operasional. | Lebih transparan dan mudah dipahami. | Membutuhkan data yang lebih detail dan kompleks. |

| Tidak Langsung | Menghitung arus kas operasi dengan menyesuaikan laba bersih dengan perubahan akun neraca. | Lebih mudah disusun karena memanfaatkan data yang sudah ada. | Kurang transparan karena tidak menampilkan rincian arus kas masuk dan keluar. |

Pentingnya Analisis Laporan Arus Kas dalam Menilai Likuiditas dan Solvabilitas

Analisis laporan arus kas penting banget untuk menilai kemampuan perusahaan dalam membayar kewajiban jangka pendek (likuiditas) dan jangka panjang (solvabilitas). Arus kas positif dari aktivitas operasi menunjukkan perusahaan mampu menghasilkan uang dari bisnis utamanya, sehingga bisa membayar utang dan tagihan tepat waktu. Arus kas negatif bisa jadi tanda bahaya!

Laporan Arus Kas dan Prediksi Kemampuan Membayar Hutang

Dengan menganalisis tren arus kas dari waktu ke waktu, kita bisa memprediksi kemampuan perusahaan dalam membayar hutang. Arus kas yang konsisten dan positif menunjukkan kemampuan perusahaan dalam memenuhi kewajiban keuangannya. Sebaliknya, arus kas negatif yang terus-menerus bisa mengindikasikan risiko gagal bayar.

Interpretasi dan Kesimpulan Sederhana (Tanpa kesimpulan yang komprehensif)

Oke, kamu udah paham dasar-dasar laporan keuangan? Sekarang saatnya kita praktek! Kita akan coba menganalisis laporan keuangan sederhana, agar kamu nggak cuma baca angka-angka doang, tapi juga bisa ngerti ceritanya. Bayangin kayak lagi baca novel, tapi tokohnya perusahaan, dan plotnya adalah kinerja keuangannya.

Contoh Laporan Keuangan Sederhana

Kita pakai angka fiktif ya, biar lebih mudah dipahami. Anggap aja ini laporan keuangan PT. Kopi Susu Kekinian (KSK) untuk tahun 2023.

| Neraca (dalam jutaan rupiah) | 31 Desember 2023 |

|---|---|

| Aset | |

| Kas | 100 |

| Piutang | 50 |

| Persediaan | 30 |

| Total Aset | 180 |

| Kewajiban & Ekuitas | |

| Utang | 50 |

| Ekuitas | 130 |

| Total Kewajiban & Ekuitas | 180 |

| Laporan Laba Rugi (dalam jutaan rupiah) | 2023 |

|---|---|

| Pendapatan | 200 |

| Beban Pokok Penjualan | 80 |

| Beban Operasional | 60 |

| Laba Kotor | 60 |

| Laba Bersih | 40 |

| Laporan Arus Kas (dalam jutaan rupiah) | 2023 |

|---|---|

| Arus Kas dari Operasi | 50 |

| Arus Kas dari Investasi | -10 |

| Arus Kas dari Pendanaan | 20 |

| Peningkatan Kas Neto | 60 |

Panduan Analisis Laporan Keuangan PT. Kopi Susu Kekinian

Sekarang, kita coba analisis laporan keuangan PT. KSK. Langkah-langkahnya gampang kok!

- Neraca: Lihat total aset (Rp 180 juta). Apakah asetnya didominasi kas atau piutang? Ini menunjukkan likuiditas perusahaan. Lalu, perhatikan rasio utang terhadap ekuitas (50/130 = 38%). Rasio ini menunjukkan seberapa besar perusahaan bergantung pada utang.

- Laba Rugi: PT. KSK punya laba bersih Rp 40 juta. Coba bandingkan dengan pendapatannya (Rp 200 juta). Ini menunjukkan profit margin perusahaan. Semakin besar laba bersih dibandingkan pendapatan, semakin efisien perusahaan.

- Arus Kas: Peningkatan kas neto PT. KSK cukup bagus (Rp 60 juta). Ini berarti perusahaan mampu menghasilkan kas dari aktivitas operasionalnya.

Peringatan Penting

Laporan keuangan hanyalah sebagian kecil gambaran kinerja perusahaan. Ada banyak faktor lain yang tidak terungkap dalam laporan ini, seperti kualitas manajemen, reputasi perusahaan, dan faktor eksternal. Jangan hanya berpatokan pada laporan keuangan saja dalam pengambilan keputusan investasi.

Sumber Daya Tambahan

Masih bingung? Tenang, banyak kok sumber belajar yang bisa kamu akses!

- Buku: “Financial Accounting” oleh Weygandt, Kimmel, dan Kieso.

- Website: Investopedia, Wall Street Journal.

- Kursus Online: Coursera, Udemy.

Pertanyaan Kunci Saat Menganalisis Laporan Keuangan

Sebelum kamu memutuskan untuk berinvestasi, pastikan kamu sudah mengajukan beberapa pertanyaan kunci ini.

- Bagaimana tren pendapatan dan laba bersih perusahaan dalam beberapa tahun terakhir?

- Seberapa besar rasio utang terhadap ekuitas perusahaan?

- Bagaimana arus kas perusahaan? Apakah perusahaan mampu menghasilkan kas dari aktivitas operasionalnya?

- Apa saja risiko utama yang dihadapi perusahaan?

- Bagaimana perbandingan kinerja perusahaan dengan kompetitornya?

Penutupan Akhir

Memahami laporan keuangan memang butuh waktu dan latihan, tapi percayalah, usahamu nggak akan sia-sia. Dengan kemampuan ini, kamu nggak hanya bisa membaca angka-angka, tapi juga memahami cerita di baliknya. Kamu akan lebih percaya diri dalam mengambil keputusan finansial, baik untuk investasi pribadi maupun bisnis. Jadi, jangan ragu untuk terus belajar dan mempraktikkan ilmu yang telah kamu peroleh.

Selamat menjelajahi dunia laporan keuangan!

3 Responses

[…] untuk klik Cara membaca dan memahami laporan keuangan perusahaan untuk pemula untuk memahami detail topik Cara membaca dan memahami laporan keuangan perusahaan untuk pemula yang […]

[…] juga berkesempatan memelajari dengan lebih rinci mengenai Cara membaca dan memahami laporan keuangan perusahaan untuk pemula untuk meningkatkan pemahaman di bidang Cara membaca dan memahami laporan keuangan perusahaan untuk […]

[…] kelebihan dari penerimaan Cara membaca dan memahami laporan keuangan perusahaan untuk pemula dalam strategi bisnis […]