Cara Membaca Laporan Keuangan Perusahaan Saham Panduan untuk Investor Cerdas

Cara Membaca Laporan Keuangan Perusahaan Saham – Berinvestasi di saham ibarat bermain judi, tapi bukan sembarang judi! Anda perlu punya kartu As, yaitu pengetahuan tentang laporan keuangan perusahaan. Bayangkan, Anda ingin membeli mobil, tapi tidak tahu cara mengecek mesinnya. Risiko besar kan? Nah, membaca laporan keuangan perusahaan saham adalah cara Anda untuk “mengoperasikan mesin” investasi Anda. Dengan memahami laporan keuangan, Anda bisa melihat “jeroan” perusahaan, apakah sehat atau justru berpotensi “mogok” di tengah jalan.

Siap-siap untuk menjadi investor cerdas?

Membaca laporan keuangan perusahaan saham mungkin terdengar menakutkan, tapi sebenarnya tidak sesulit yang dibayangkan. Bayangkan seperti membaca buku cerita, tapi tokohnya adalah aset, liabilitas, dan laba perusahaan. Setiap angka dan tabel punya kisahnya sendiri, yang bisa membantu Anda memahami kesehatan finansial perusahaan. Simak panduan ini, dan Anda akan menemukan bahwa membaca laporan keuangan sama menariknya dengan membaca novel detektif!

Pentingnya Memahami Laporan Keuangan Perusahaan Saham

Berinvestasi di saham adalah petualangan yang menjanjikan keuntungan besar, tapi juga menyimpan risiko yang tak kalah besar. Ibarat menjelajahi hutan belantara, tanpa peta dan kompas, kita bisa tersesat dan kehilangan arah. Nah, laporan keuangan perusahaan saham adalah peta dan kompas yang akan memandu kita dalam perjalanan investasi ini.

Memahami Laporan Keuangan: Kunci Sukses Investasi, Cara Membaca Laporan Keuangan Perusahaan Saham

Laporan keuangan adalah cerminan kesehatan finansial perusahaan. Dari sini, kita bisa melihat seberapa kuat perusahaan dalam menghasilkan keuntungan, mengelola aset, dan membayar utang. Dengan memahami laporan keuangan, kita bisa menilai potensi pertumbuhan perusahaan dan meminimalkan risiko investasi.

Contoh Kesalahan Membaca Laporan Keuangan

Bayangkan kamu tertarik dengan perusahaan yang baru saja merilis laporan keuangan. Di permukaan, laporan tersebut terlihat bagus dengan laba yang tinggi. Namun, jika kamu cermat, kamu akan menemukan bahwa laba tersebut diperoleh dari penjualan aset, bukan dari hasil usaha yang berkelanjutan. Dalam kasus ini, investasi kamu bisa berisiko karena perusahaan mungkin sedang dalam kondisi sulit dan terpaksa menjual aset untuk menutupi kerugian.

Keuntungan dan Kerugian Investasi Berdasarkan Analisis Laporan Keuangan

| Analisis Laporan Keuangan | Keuntungan | Kerugian |

|---|---|---|

| Baik |

|

|

| Buruk |

|

|

Jenis-Jenis Laporan Keuangan

Nah, setelah kita memahami pentingnya membaca laporan keuangan, sekarang saatnya kita menyelami jenis-jenis laporan keuangan yang biasa kamu temui di dunia saham. Bayangkan laporan keuangan sebagai peta harta karun perusahaan. Setiap peta punya bagian-bagiannya sendiri, dan di laporan keuangan, setiap jenis laporan memberikan informasi yang berbeda.

Laporan Laba Rugi

Laporan laba rugi, atau yang sering disebut dengan “income statement”, adalah laporan yang menunjukkan kinerja keuangan perusahaan selama periode tertentu. Biasanya, laporan ini mencakup periode bulanan, triwulanan, atau tahunan. Bayangkan seperti laporan nilai rapor kamu, yang menunjukkan nilai di setiap mata pelajaran.

- Di laporan ini, kamu bisa melihat pendapatan perusahaan (seberapa banyak uang yang masuk) dan biaya-biaya yang dikeluarkan perusahaan (seberapa banyak uang yang keluar).

- Informasi penting yang bisa kamu temukan di sini adalah “laba bersih” atau “net income”. Laba bersih ini menunjukkan berapa banyak uang yang tersisa setelah semua biaya dikurangi dari pendapatan.

“Perusahaan ABC mencatatkan pendapatan sebesar Rp100 miliar pada tahun 2023, dengan biaya operasional Rp60 miliar. Laba bersih yang dihasilkan perusahaan ABC adalah Rp40 miliar.”

Laporan Neraca

Laporan neraca, atau yang sering disebut dengan “balance sheet”, adalah laporan yang menunjukkan kondisi keuangan perusahaan pada titik waktu tertentu. Bayangkan seperti foto kondisi keuangan perusahaan, yang menunjukkan aset, liabilitas, dan ekuitas perusahaan.

- Aset adalah apa yang dimiliki perusahaan, seperti uang tunai, peralatan, bangunan, dan investasi.

- Liabilitas adalah apa yang harus dibayarkan perusahaan kepada pihak lain, seperti utang kepada bank atau supplier.

- Ekuitas adalah nilai bersih perusahaan, yang dihitung dengan mengurangi liabilitas dari aset.

“Perusahaan XYZ memiliki aset sebesar Rp100 miliar, liabilitas sebesar Rp50 miliar, dan ekuitas sebesar Rp50 miliar.”

Laporan Arus Kas

Laporan arus kas, atau yang sering disebut dengan “cash flow statement”, adalah laporan yang menunjukkan pergerakan kas perusahaan selama periode tertentu. Bayangkan seperti laporan keuangan yang menunjukkan alur uang masuk dan uang keluar perusahaan.

- Laporan ini menunjukkan sumber-sumber kas perusahaan, seperti penjualan produk atau jasa, penerimaan pinjaman, dan penjualan aset.

- Laporan ini juga menunjukkan penggunaan kas perusahaan, seperti pembelian barang dan jasa, pembayaran utang, dan investasi.

“Perusahaan DEF menerima kas sebesar Rp50 miliar dari penjualan produk, dan menggunakan Rp30 miliar untuk membayar gaji karyawan.”

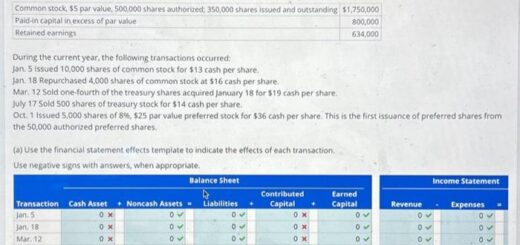

Membaca Neraca

Setelah kita menyelami laporan laba rugi, saatnya kita berpetualang ke dunia neraca! Neraca adalah laporan keuangan yang menunjukkan kondisi keuangan perusahaan pada suatu titik waktu tertentu, seperti snapshot foto yang membeku di waktu. Dengan neraca, kita bisa melihat harta kekayaan perusahaan (aset), hutang (liabilitas), dan modal (ekuitas) secara bersamaan.

Aset, Liabilitas, dan Ekuitas

Bayangkan neraca seperti neraca timbangan. Di satu sisi, kita punya aset, yaitu harta kekayaan perusahaan yang bisa menghasilkan uang di masa depan. Aset bisa berupa kas, piutang, persediaan, bangunan, mesin, dan lain-lain. Di sisi lainnya, kita punya liabilitas dan ekuitas, yang menunjukkan sumber pendanaan aset. Liabilitas adalah hutang yang harus dibayar perusahaan kepada pihak lain, seperti utang bank, utang dagang, dan lain-lain.

Sedangkan ekuitas adalah modal yang dimiliki pemilik perusahaan, yang bisa berupa modal awal, laba yang ditahan, dan lain-lain.

Nah, neraca harus selalu seimbang, layaknya timbangan. Total aset harus sama dengan total liabilitas ditambah total ekuitas. Rumusnya adalah:

Aset = Liabilitas + Ekuitas

Jika neraca tidak seimbang, berarti ada kesalahan dalam pencatatan.

Rasio Keuangan dari Neraca

Neraca bisa dibedah lebih lanjut untuk mengungkap berbagai informasi penting. Beberapa rasio keuangan yang bisa dihitung dari neraca, antara lain:

- Rasio Likuiditas: Menunjukkan kemampuan perusahaan dalam melunasi kewajiban jangka pendeknya. Contohnya:

- Rasio lancar (Current Ratio): Menunjukkan kemampuan perusahaan untuk melunasi kewajiban jangka pendeknya dengan aset lancar. Rumusnya:

Rasio Lancar = Aset Lancar / Kewajiban Lancar

- Rasio cepat (Quick Ratio): Menunjukkan kemampuan perusahaan untuk melunasi kewajiban jangka pendeknya dengan aset lancar yang lebih likuid. Rumusnya:

Rasio Cepat = (Aset Lancar – Persediaan) / Kewajiban Lancar

- Rasio lancar (Current Ratio): Menunjukkan kemampuan perusahaan untuk melunasi kewajiban jangka pendeknya dengan aset lancar. Rumusnya:

- Rasio Solvabilitas: Menunjukkan kemampuan perusahaan dalam melunasi semua kewajibannya, baik jangka pendek maupun jangka panjang. Contohnya:

- Rasio hutang terhadap ekuitas (Debt to Equity Ratio): Menunjukkan proporsi pendanaan perusahaan yang berasal dari hutang dibandingkan dengan ekuitas. Rumusnya:

Rasio Hutang terhadap Ekuitas = Total Hutang / Total Ekuitas

- Rasio hutang terhadap ekuitas (Debt to Equity Ratio): Menunjukkan proporsi pendanaan perusahaan yang berasal dari hutang dibandingkan dengan ekuitas. Rumusnya:

- Rasio Aktivitas: Menunjukkan efisiensi perusahaan dalam mengelola asetnya. Contohnya:

- Perputaran persediaan (Inventory Turnover Ratio): Menunjukkan seberapa cepat persediaan terjual. Rumusnya:

Perputaran Persediaan = Harga Pokok Penjualan / Persediaan Rata-rata

- Perputaran persediaan (Inventory Turnover Ratio): Menunjukkan seberapa cepat persediaan terjual. Rumusnya:

Dampak Perubahan Aset dan Liabilitas

Perubahan nilai aset dan liabilitas bisa berdampak signifikan terhadap kinerja perusahaan. Misalnya, jika perusahaan membeli mesin baru, asetnya akan meningkat, tetapi liabilitasnya juga bisa meningkat jika mesin tersebut dibeli dengan kredit.

Jika perusahaan berhasil menjual asetnya dengan harga yang lebih tinggi dari nilai bukunya, maka ekuitasnya akan meningkat. Sebaliknya, jika perusahaan menjual asetnya dengan harga yang lebih rendah dari nilai bukunya, maka ekuitasnya akan berkurang.

Perubahan nilai aset dan liabilitas juga bisa berdampak pada rasio keuangan. Misalnya, jika perusahaan membeli mesin baru dengan kredit, rasio hutang terhadap ekuitasnya akan meningkat.

Untuk memahami dampak perubahan aset dan liabilitas, penting untuk menganalisis neraca secara periodik dan membandingkannya dengan neraca periode sebelumnya. Dengan demikian, kita bisa mengetahui tren perubahan aset dan liabilitas dan dampaknya terhadap kinerja perusahaan.

Membaca Laporan Laba Rugi

Setelah kamu menjelajahi neraca dan laporan arus kas, saatnya kita menyelami laporan laba rugi, si “mesin penghasil uang” dalam perusahaan. Laporan ini, yang juga dikenal sebagai laporan pendapatan, menunjukkan kinerja finansial perusahaan dalam suatu periode tertentu, biasanya satu tahun atau satu kuartal. Dengan memahami laporan ini, kamu bisa menilai seberapa baik perusahaan menghasilkan uang, mengelola pengeluaran, dan pada akhirnya, berapa keuntungan yang diraih.

Membaca Laporan Laba Rugi

Laporan laba rugi, secara sederhana, adalah catatan yang menunjukkan bagaimana pendapatan perusahaan berubah menjadi laba bersih. Bayangkan seperti sebuah “mesin” di mana pendapatan (bahan baku) masuk, biaya (proses produksi) dikurangi, dan akhirnya keluarlah laba bersih (produk akhir).

- Pendapatan: Ini adalah jumlah total uang yang diterima perusahaan dari penjualan produk atau jasa selama periode tertentu. Misalnya, pendapatan sebuah toko baju adalah total penjualan semua baju yang terjual dalam satu bulan.

- Biaya: Ini adalah semua pengeluaran yang dikeluarkan perusahaan untuk menghasilkan pendapatan. Biaya ini bisa berupa biaya bahan baku, biaya tenaga kerja, biaya sewa, dan lain sebagainya. Bayangkan toko baju tadi, biaya yang dikeluarkan bisa berupa biaya beli baju dari pemasok, biaya gaji karyawan, biaya sewa toko, dan biaya listrik.

- Laba Bersih: Ini adalah jumlah keuntungan yang tersisa setelah semua biaya dikurangkan dari pendapatan. Ini adalah angka yang paling penting dalam laporan laba rugi, karena menunjukkan berapa banyak uang yang benar-benar diperoleh perusahaan setelah semua pengeluaran dibayarkan.

Contoh Perhitungan Laba Bersih dan Margin Keuntungan

Untuk memperjelas, mari kita lihat contoh sederhana. Bayangkan perusahaan “Baju Keren” yang menjual baju dengan pendapatan Rp 100.000.000 dalam satu bulan. Biaya yang dikeluarkan selama bulan itu adalah Rp 70.000.000, meliputi biaya bahan baku, gaji karyawan, sewa toko, dan biaya operasional lainnya.

| Keterangan | Jumlah (Rp) |

|---|---|

| Pendapatan | 100.000.000 |

| Biaya | 70.000.000 |

| Laba Bersih | 30.000.000 |

Laba bersih perusahaan “Baju Keren” adalah Rp 30.000.000. Selain laba bersih, kita juga bisa menghitung margin keuntungan, yang menunjukkan seberapa besar persentase keuntungan yang diperoleh dari setiap rupiah pendapatan.

Margin Keuntungan = (Laba Bersih / Pendapatan) x 100%

Dalam contoh ini, margin keuntungan “Baju Keren” adalah (Rp 30.000.000 / Rp 100.000.000) x 100% = 30%. Ini berarti bahwa “Baju Keren” menghasilkan keuntungan 30% dari setiap rupiah pendapatannya.

Dampak Perubahan Pendapatan dan Biaya terhadap Profitabilitas

Perubahan pendapatan dan biaya dapat berdampak besar pada profitabilitas perusahaan. Misalnya, jika “Baju Keren” berhasil meningkatkan pendapatannya menjadi Rp 120.000.000, tetapi biaya tetap Rp 70.000.000, maka laba bersihnya akan meningkat menjadi Rp 50.000.000 dan margin keuntungannya akan naik menjadi 41,67%.

Sebaliknya, jika biaya meningkat menjadi Rp 80.000.000, sementara pendapatan tetap Rp 100.000.000, maka laba bersih akan turun menjadi Rp 20.000.000 dan margin keuntungannya menjadi 20%.

Oleh karena itu, penting bagi investor untuk memperhatikan perubahan pendapatan dan biaya dalam laporan laba rugi, karena hal ini dapat memberikan gambaran yang lebih lengkap tentang profitabilitas perusahaan dan prospek ke depannya.

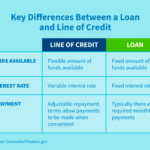

Membaca Laporan Arus Kas

Laporan arus kas adalah salah satu laporan keuangan yang penting untuk memahami bagaimana perusahaan menghasilkan, menggunakan, dan membiayai uang tunai. Laporan ini memberikan gambaran yang lebih detail tentang aliran uang tunai yang masuk dan keluar dari perusahaan, dibandingkan dengan laporan laba rugi yang hanya menunjukkan keuntungan atau kerugian perusahaan.

Cara Membaca Laporan Arus Kas

Laporan arus kas biasanya dibagi menjadi tiga kategori utama:

- Arus kas operasional: Ini adalah aliran kas yang dihasilkan dari kegiatan operasional utama perusahaan, seperti penjualan produk atau jasa. Arus kas operasional yang positif menunjukkan bahwa perusahaan mampu menghasilkan uang tunai dari kegiatan utamanya.

- Arus kas investasi: Ini adalah aliran kas yang terkait dengan pembelian dan penjualan aset tetap, seperti bangunan, peralatan, dan tanah. Arus kas investasi yang negatif biasanya menunjukkan bahwa perusahaan menginvestasikan uang tunai untuk pertumbuhan bisnisnya.

- Arus kas pendanaan: Ini adalah aliran kas yang terkait dengan pembiayaan perusahaan, seperti penerbitan saham, pinjaman, dan pembayaran utang. Arus kas pendanaan yang positif menunjukkan bahwa perusahaan mendapatkan lebih banyak uang tunai dari pembiayaan daripada yang dikeluarkannya.

Contoh Arus Kas Operasional yang Positif

Misalnya, jika perusahaan memiliki arus kas operasional yang positif dan terus meningkat dari tahun ke tahun, ini menunjukkan bahwa perusahaan mampu menghasilkan uang tunai dari kegiatan operasionalnya dan mungkin berada dalam posisi keuangan yang kuat.

Contoh kalimat dari laporan arus kas: “Perusahaan menggunakan kas dari operasi untuk membayar dividen kepada pemegang saham.”

Analisis Laporan Keuangan: Cara Membaca Laporan Keuangan Perusahaan Saham

Setelah kamu sukses membaca laporan keuangan perusahaan saham seperti detektif jagoan, sekarang saatnya kita memasuki tahap analisis. Bayangkan kamu punya peta harta karun, tapi tanpa kompas dan kemampuan membaca peta, kamu hanya akan jalan-jalan tanpa arah. Nah, analisis laporan keuangan ibarat kompas dan kemampuan membaca peta yang akan membantumu menentukan arah investasi yang tepat.

Metode Analisis Laporan Keuangan

Ada banyak metode analisis laporan keuangan yang bisa digunakan investor, tapi tenang, kita akan fokus pada yang mudah dipahami dan bermanfaat. Sederhananya, kita akan membedah laporan keuangan dengan menggunakan pisau bedah bernama “Rasio Keuangan”.

- Rasio Likuiditas: Ini seperti tes kesehatan keuangan perusahaan, menunjukkan kemampuannya membayar utang jangka pendek. Bayangkan kamu punya uang tunai dan aset yang mudah dijual, berarti kamu punya kemampuan bayar utang yang bagus, kan? Rasio likuiditas mencerminkan hal ini.

- Rasio Profitabilitas: Ini seperti mengukur seberapa “untung” perusahaan. Semakin tinggi rasio profitabilitas, semakin “untung” perusahaan dalam menghasilkan keuntungan dari operasinya. Bayangkan kamu punya toko, dan keuntungannya semakin besar, berarti kamu semakin sukses, bukan?

- Rasio Solvabilitas: Ini seperti mengukur seberapa “kuat” perusahaan dalam menghadapi utang. Semakin tinggi rasio solvabilitas, semakin kuat perusahaan dalam membayar utang jangka panjang. Bayangkan kamu punya rumah, dan kamu punya kemampuan membayar cicilan rumah, berarti kamu semakin kuat secara finansial, kan?

- Rasio Aktivitas: Ini seperti mengukur seberapa “efisien” perusahaan dalam mengelola asetnya. Semakin tinggi rasio aktivitas, semakin efisien perusahaan dalam memanfaatkan asetnya. Bayangkan kamu punya mobil, dan kamu menggunakannya untuk menghasilkan keuntungan, berarti kamu semakin efisien dalam memanfaatkan aset, kan?

- Rasio Pertumbuhan: Ini seperti mengukur seberapa “cepat” perusahaan berkembang. Semakin tinggi rasio pertumbuhan, semakin cepat perusahaan berkembang. Bayangkan kamu punya bisnis, dan kamu terus mengembangkannya, berarti kamu semakin cepat berkembang, kan?

Contoh Penerapan Rasio Keuangan

Misalnya, kamu ingin membeli saham perusahaan “ABC”. Kamu melihat laporan keuangannya dan menghitung rasio likuiditasnya. Ternyata rasio likuiditas perusahaan “ABC” sangat rendah. Ini menunjukkan bahwa perusahaan “ABC” mungkin kesulitan dalam membayar utang jangka pendeknya. Hal ini bisa menjadi sinyal bahaya, karena perusahaan “ABC” mungkin akan kesulitan dalam menjalankan bisnisnya.

Tabel Contoh Perhitungan Rasio Keuangan

| Rasio | Rumus | Contoh Perhitungan | Interpretasi |

|---|---|---|---|

| Rasio Likuiditas: Current Ratio | Aset Lancar / Kewajiban Lancar | Rp 10.000.000.000 / Rp 5.000.000.000 | 2. Semakin tinggi, semakin baik kemampuan bayar utang jangka pendek. |

| Rasio Profitabilitas: Return on Equity (ROE) | Laba Bersih / Ekuitas | Rp 1.000.000.000 / Rp 5.000.000.000 | 20%. Semakin tinggi, semakin tinggi keuntungan yang dihasilkan dari modal sendiri. |

| Rasio Solvabilitas: Debt to Equity Ratio | Total Utang / Total Ekuitas | Rp 2.000.000.000 / Rp 5.000.000.000 | 0.4. Semakin rendah, semakin rendah risiko keuangan. |

| Rasio Aktivitas: Asset Turnover Ratio | Penjualan / Total Aset | Rp 10.000.000.000 / Rp 5.000.000.000 | 2. Semakin tinggi, semakin efisien perusahaan dalam memanfaatkan aset. |

| Rasio Pertumbuhan: Return on Assets (ROA) | Laba Bersih / Total Aset | Rp 1.000.000.000 / Rp 5.000.000.000 | 20%. Semakin tinggi, semakin cepat perusahaan berkembang. |

Array

Nah, sekarang kamu sudah punya pemahaman dasar tentang laporan keuangan perusahaan saham. Tapi tunggu dulu, jangan buru-buru melompat ke pasar saham! Masih banyak hal yang bisa kamu pelajari untuk memaksimalkan kemampuan membaca laporan keuangan dan membuat keputusan investasi yang lebih cerdas.

Ada banyak sumber daya tambahan yang bisa kamu manfaatkan untuk meningkatkan pengetahuan dan keterampilan dalam membaca laporan keuangan. Mulai dari situs web, buku, hingga program pelatihan, semua tersedia untuk membantu kamu menggali lebih dalam dunia investasi saham.

Situs Web

Internet adalah lautan informasi, dan kamu bisa menemukan berbagai sumber daya tentang laporan keuangan di sana. Berikut beberapa situs web yang bisa kamu kunjungi:

- Situs web Bursa Efek Indonesia (BEI): Situs resmi BEI menyediakan informasi tentang perusahaan yang terdaftar di bursa, termasuk laporan keuangan. Kamu bisa menemukan data historis, laporan keuangan, dan berita terkini tentang perusahaan yang ingin kamu investasikan.

- Situs web perusahaan: Banyak perusahaan publik memiliki situs web yang menyediakan laporan keuangan mereka secara online. Kamu bisa mengakses laporan tahunan, laporan keuangan triwulan, dan informasi penting lainnya.

- Situs web analisis keuangan: Beberapa situs web seperti Yahoo Finance, Google Finance, dan Bloomberg menyediakan analisis keuangan tentang perusahaan publik. Kamu bisa menemukan data tentang rasio keuangan, valuasi, dan berita terkini tentang perusahaan yang ingin kamu investasikan.

- Situs web edukasi investasi: Ada banyak situs web yang menyediakan edukasi tentang investasi, termasuk membaca laporan keuangan. Contohnya adalah Investopedia, The Motley Fool, dan Morningstar.

Buku

Jika kamu lebih suka belajar dari buku, banyak pilihan yang bisa kamu pilih. Buku-buku tentang laporan keuangan dan analisis keuangan dapat membantu kamu memahami konsep dasar dan teknik analisis yang lebih kompleks.

- “Financial Intelligence” oleh Karen Berman dan Joe Knight: Buku ini membahas tentang cara memahami laporan keuangan dan menggunakannya untuk membuat keputusan bisnis yang lebih baik.

- “The Intelligent Investor” oleh Benjamin Graham: Buku klasik ini membahas tentang investasi nilai dan pentingnya analisis fundamental dalam memilih saham.

- “The Warren Buffett Way” oleh Robert G. Hagstrom: Buku ini membahas tentang strategi investasi Warren Buffett dan bagaimana ia menggunakan analisis fundamental untuk memilih saham.

Program Pelatihan

Jika kamu ingin belajar lebih mendalam dan terstruktur, kamu bisa mengikuti program pelatihan tentang laporan keuangan dan analisis keuangan. Ada banyak program pelatihan online dan offline yang tersedia, baik dari lembaga pendidikan, konsultan keuangan, maupun platform pembelajaran online.

- Program pelatihan online: Coursera, edX, dan Udemy menawarkan berbagai program pelatihan tentang analisis keuangan dan investasi.

- Program pelatihan offline: Beberapa lembaga pendidikan, seperti universitas dan sekolah bisnis, menawarkan program pelatihan tentang laporan keuangan dan analisis keuangan.

“Tidak ada jalan pintas menuju sukses dalam investasi. Kamu harus meluangkan waktu untuk mempelajari laporan keuangan dan memahami bisnis yang kamu investasikan.”Warren Buffett

Membaca laporan keuangan perusahaan saham adalah kunci untuk menjadi investor cerdas. Dengan memahami “bahasa” perusahaan, Anda dapat membuat keputusan investasi yang lebih bijak. Ingat, jangan terpaku pada angka saja, tapi juga pada analisis dan interpretasi. Seperti memecahkan teka-teki, Anda perlu menyatukan semua informasi untuk mendapatkan gambaran yang utuh tentang perusahaan. Jadi, bersiaplah untuk menjelajahi dunia laporan keuangan, dan nikmati petualangan investasi yang penuh keuntungan!