Pahami Detail Perjanjian Kredit Bank Sebelum Menandatangani

Memahami detail perjanjian kredit bank sebelum menandatangani? Jangan sampai kejadian apes kayak kisah si Budi yang tiba-tiba jebol rekeningnya gara-gara nggak teliti baca klausul kecil di perjanjian kredit! Bayangkan, bunga membengkak nggak karuan, biaya administrasi bikin kepala pusing, dan akhirnya cicilannya bikin dompet nangis. Nah, biar nggak kejadian sama kamu, kita bongkar tuntas seluk-beluk perjanjian kredit bank, dari bunga, biaya, jangka waktu, sampai klausul-klausul yang sering luput dari perhatian.

Siap-siap jadi konsumen cerdas!

Artikel ini akan membahas secara detail aspek-aspek penting dalam perjanjian kredit bank yang perlu kamu pahami sebelum menandatangani. Kita akan mengupas tuntas risiko yang mungkin kamu hadapi jika tidak teliti, dampak jangka panjangnya, dan strategi jitu untuk menghindari jebakan-jebakan finansial. Lengkap dengan perbandingan berbagai jenis perjanjian kredit, perhitungan bunga dan biaya, serta tips negosiasi dengan pihak bank. Intinya, setelah membaca ini, kamu siap bernegosiasi layaknya seorang profesional!

Aspek Penting dalam Perjanjian Kredit

Mungkin kamu udah sering dengar, “baca dulu sebelum tanda tangan,” tapi nggak cuma sekadar baca, lho! Memahami detail perjanjian kredit bank itu penting banget, selayaknya kamu ngeriviw spesifikasi gadget baru sebelum membelinya. Karena kesalahan sekecil apapun di sini bisa berdampak besar di masa depan, bahkan bisa bikin dompetmu nangis tersedu-sedu. Jadi, simak baik-baik poin-poin krusial berikut ini!

Poin-Poin Krusial dalam Perjanjian Kredit

Sebelum menandatangani perjanjian kredit, ada beberapa hal penting yang harus kamu pahami. Jangan sampai terburu-buru, ya! Karena ini menyangkut uangmu, waktu, dan masa depan keuanganmu.

- Suku bunga dan biaya administrasi: Pahami dengan detail besaran bunga yang dikenakan, apakah tetap atau fluktuatif, dan semua biaya tambahan yang mungkin timbul.

- Jangka waktu pinjaman: Tentukan jangka waktu yang sesuai dengan kemampuanmu untuk membayar cicilan. Jangan sampai terbebani cicilan yang terlalu lama atau terlalu singkat.

- Besar cicilan: Hitung dan pastikan besar cicilan bulanan sesuai dengan penghasilanmu. Jangan sampai kamu kesulitan membayar cicilan setiap bulannya.

- Asuransi: Pahami jenis asuransi yang ditawarkan dan manfaatnya. Apakah asuransi tersebut wajib atau opsional?

- Denda keterlambatan: Ketahui besaran denda yang akan dikenakan jika kamu telat membayar cicilan. Ini penting untuk mengantisipasi hal-hal yang tidak diinginkan.

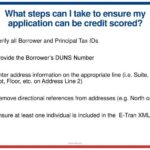

Tiga Risiko Utama Akibat Ketidakpahaman Perjanjian Kredit

Gak memahami detail perjanjian kredit bisa berujung pada masalah besar. Berikut tiga risiko utama yang mungkin kamu hadapi:

- Beban cicilan yang memberatkan: Cicilan yang terlalu tinggi bisa membuatmu kesulitan secara finansial, bahkan bisa sampai terlilit hutang.

- Penurunan skor kredit: Keterlambatan pembayaran cicilan akan menurunkan skor kreditmu, dan ini akan menyulitkanmu untuk mengajukan pinjaman di masa depan.

- Sengketa hukum: Jika ada klausul dalam perjanjian yang merugikan dan kamu tidak memahami, bisa berujung pada sengketa hukum yang panjang dan melelahkan.

Dampak Jangka Panjang Ketidakpahaman Isi Perjanjian Kredit

Ketidakpahaman isi perjanjian kredit bukan cuma masalah sesaat. Dampaknya bisa berkelanjutan dan memengaruhi keuanganmu dalam jangka panjang. Mulai dari kesulitan akses kredit hingga masalah finansial yang serius.

Contohnya, jika kamu tidak memahami suku bunga yang dikenakan, kamu mungkin akan membayar bunga yang lebih tinggi daripada seharusnya. Ini berarti kamu akan mengeluarkan uang lebih banyak dalam jangka panjang. Selain itu, keterlambatan pembayaran akibat ketidakpahaman bisa merusak skor kreditmu, membuatmu kesulitan mendapatkan pinjaman di masa depan, bahkan untuk kebutuhan penting seperti membeli rumah atau kendaraan.

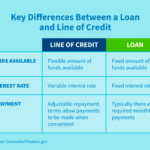

Perbandingan Tiga Jenis Perjanjian Kredit Bank

Berikut perbandingan umum tiga jenis perjanjian kredit bank. Perlu diingat, ini hanya gambaran umum, dan suku bunga, jangka waktu, dan syarat lainnya bisa berbeda-beda tergantung bank dan kebijakannya.

| Jenis Kredit | Bunga (%) | Jangka Waktu | Syarat Lainnya |

|---|---|---|---|

| Kredit Konsumtif | Variabel, rata-rata 10-20% per tahun | 6 bulan – 60 bulan | Agunan: Tidak selalu dibutuhkan, tergantung jenis kredit dan kebijakan bank. |

| Kredit Pemilikan Rumah (KPR) | Variabel, rata-rata 8-15% per tahun | 10 tahun – 30 tahun | Agunan: Rumah yang dibeli. |

| Kredit Kendaraan Bermotor (KBM) | Variabel, rata-rata 9-18% per tahun | 1 tahun – 5 tahun | Agunan: Kendaraan yang dibeli. |

Lima Klausul Penting yang Sering Diabaikan

Ada beberapa klausul penting dalam perjanjian kredit yang seringkali luput dari perhatian. Ketidaktahuan terhadap klausul-klausul ini bisa merugikanmu di kemudian hari.

- Klausul denda keterlambatan: Pahami besaran denda dan konsekuensinya jika kamu telat membayar cicilan.

- Klausul perubahan suku bunga: Perhatikan bagaimana suku bunga bisa berubah dan dampaknya terhadap cicilan bulananmu.

- Klausul asuransi: Pahami jenis asuransi yang ditawarkan dan apakah asuransi tersebut wajib atau opsional.

- Klausul penyelesaian sengketa: Ketahui mekanisme penyelesaian sengketa jika terjadi perselisihan antara kamu dan bank.

- Klausul biaya administrasi dan lainnya: Perhatikan semua biaya tambahan yang mungkin dikenakan, seperti biaya provisi, biaya administrasi, dan lain sebagainya.

Memahami Bunga dan Biaya Administrasi

Nah, Sobat Hipwee! Sebelum kamu terlena dengan iming-iming cicilan ringan dan promo menarik, ada hal krusial yang wajib kamu pahami: bunga dan biaya administrasi. Ini adalah dua elemen kunci yang akan menentukan berapa banyak sebenarnya kamu harus membayar saat mengajukan kredit. Jangan sampai kamu cuma fokus ke angsuran bulanannya aja, ya! Pahami detailnya biar nggak ada jebakan batman di kemudian hari.

Jenis-jenis Bunga Kredit

Bunga kredit itu macam-macam, lho! Jangan sampai kamu salah paham dan akhirnya kaget di tengah jalan. Ketahui jenis bunga yang diterapkan agar kamu bisa menghitung total biaya kredit secara akurat. Berikut beberapa jenis bunga yang umum diterapkan oleh bank:

- Bunga Tetap (Fixed Rate): Besarnya bunga sudah ditentukan di awal dan tidak berubah selama masa kredit. Cocok buat kamu yang ingin kepastian biaya.

- Bunga Variabel (Floating Rate): Besarnya bunga mengikuti suku bunga acuan Bank Indonesia (BI Rate) atau acuan lain yang ditentukan bank. Risikonya, angsuran bisa naik turun tergantung kondisi ekonomi.

- Bunga Efektif (Effective Interest Rate): Bunga yang sudah memperhitungkan semua biaya tambahan, termasuk biaya administrasi dan asuransi. Ini angka yang sebenarnya menunjukkan berapa besar biaya kredit yang kamu tanggung.

Perhitungan Bunga untuk Berbagai Skenario

Supaya lebih jelas, mari kita lihat contoh perhitungan bunga untuk tiga skenario berbeda. Perlu diingat, ini hanya contoh ilustrasi dan angka-angka sebenarnya bisa berbeda tergantung kebijakan masing-masing bank.

| Skenario | Jumlah Pinjaman | Jangka Waktu | Bunga Tahunan | Total Bunga |

|---|---|---|---|---|

| Bunga Tetap | Rp 100.000.000 | 12 bulan | 10% | Rp 10.000.000 |

| Bunga Variabel (asumsi naik 2% di bulan ke-6) | Rp 100.000.000 | 12 bulan | 10% (6 bulan pertama), 12% (6 bulan berikutnya) | Rp 11.000.000 (estimasi) |

| Bunga Efektif | Rp 100.000.000 | 12 bulan | 12% (termasuk biaya administrasi) | Rp 12.000.000 |

Catatan: Perhitungan di atas disederhanakan dan tidak memperhitungkan faktor-faktor lain yang mungkin mempengaruhi besarnya bunga.

Biaya Administrasi dan Biaya Lainnya

Selain bunga, kamu juga perlu memperhatikan berbagai biaya administrasi dan biaya lainnya yang mungkin dikenakan. Biaya-biaya ini bisa berupa biaya provisi, biaya appraisal, biaya asuransi, dan lain sebagainya. Pastikan kamu tahu detailnya sebelum menandatangani perjanjian kredit.

Perbandingan Biaya Administrasi di Tiga Bank

Berikut perbandingan ilustrasi biaya administrasi di tiga bank berbeda. Ingat, ini hanya contoh dan bisa berbeda-beda tergantung produk dan kebijakan masing-masing bank.

| Bank | Biaya Provisi | Biaya Administrasi | Biaya Asuransi |

|---|---|---|---|

| Bank A | 1% dari jumlah pinjaman | Rp 500.000 | Rp 1.000.000/tahun |

| Bank B | 0,5% dari jumlah pinjaman | Rp 750.000 | Rp 800.000/tahun |

| Bank C | 0% | Rp 1.000.000 | Termasuk dalam bunga |

Pentingnya Memahami Struktur Biaya Kredit, Memahami detail perjanjian kredit bank sebelum menandatangani

Memahami struktur biaya kredit sebelum menandatangani perjanjian sangatlah penting. Dengan memahami detail bunga dan biaya-biaya lainnya, kamu bisa membandingkan penawaran dari berbagai bank dan memilih yang paling sesuai dengan kemampuan finansialmu. Jangan sampai kamu terbebani utang yang melebihi kemampuanmu hanya karena tidak teliti membaca perjanjian kredit, ya!

Jangka Waktu dan Sistem Pembayaran: Memahami Detail Perjanjian Kredit Bank Sebelum Menandatangani

Nah, setelah kamu ngerti bunga, biaya administrasi, dan hal-hal teknis lainnya dalam perjanjian kredit, saatnya kita bahas hal krusial berikutnya: jangka waktu dan sistem pembayaran. Ini nih yang bakal ngaruh banget ke dompet kamu di masa mendatang. Jangan sampai asal pilih, ya! Ketelitian di sini bisa menyelamatkanmu dari jebakan batman… eh, jebakan cicilan yang membengkak.

Memilih jangka waktu dan sistem pembayaran yang tepat itu ibarat memilih pasangan hidup. Harus sesuai sama kondisi keuangan dan kemampuanmu. Salah pilih, bisa-bisa kamu keteteran bayar cicilan dan stres berkepanjangan. Jadi, fokus!

Opsi Jangka Waktu Kredit

Bank biasanya menawarkan berbagai pilihan jangka waktu kredit, mulai dari beberapa bulan hingga beberapa tahun. Lama jangka waktu ini akan berpengaruh signifikan pada besarnya angsuran bulanan dan total biaya yang harus kamu bayarkan. Jangka waktu yang lebih panjang biasanya berarti angsuran bulanan lebih kecil, tapi total biaya yang harus dibayar justru lebih besar karena bunga yang berakumulasi lebih lama.

Sebaliknya, jangka waktu yang lebih pendek berarti angsuran bulanan lebih besar, namun total biaya keseluruhan lebih rendah.

Perbandingan Dampak Jangka Waktu Kredit

| Jangka Waktu (Bulan) | Angsuran Bulanan (Rp) | Total Biaya (Rp) | Keterangan |

|---|---|---|---|

| 12 | 1.500.000 | 18.000.000 | Angsuran besar, total biaya rendah |

| 24 | 800.000 | 19.200.000 | Angsuran sedang, total biaya sedang |

| 36 | 600.000 | 21.600.000 | Angsuran kecil, total biaya tinggi |

Catatan: Angka-angka di atas hanyalah ilustrasi dan bisa berbeda tergantung bank dan jenis kredit.

Cara Perhitungan Angsuran Bulanan

Perhitungan angsuran bulanan bisa berbeda-beda tergantung jenis kredit dan kebijakan bank. Ada tiga skenario umum:

- Angsuran Tetap: Besarnya angsuran tetap sama setiap bulan sepanjang masa kredit. Ini adalah metode yang paling umum digunakan.

- Angsuran Bertahap: Besarnya angsuran akan meningkat secara bertahap setiap bulan. Biasanya, metode ini diterapkan pada kredit dengan bunga menurun.

- Angsuran Menurun: Besarnya angsuran akan menurun secara bertahap setiap bulan. Metode ini jarang digunakan karena perhitungannya lebih kompleks.

Rumus perhitungan angsuran bulanan yang paling umum digunakan (angsuran tetap) cukup rumit dan biasanya dihitung oleh sistem komputerisasi bank. Namun, secara sederhana, rumus tersebut memperhitungkan jumlah pinjaman, suku bunga, dan jangka waktu kredit.

Metode Pembayaran Angsuran

Bank biasanya menyediakan beberapa metode pembayaran angsuran, seperti transfer bank, setor tunai di teller bank, ATM, mobile banking, dan e-wallet. Pilih metode yang paling nyaman dan sesuai dengan kebiasaan kamu.

Pentingnya Memilih Jangka Waktu dan Sistem Pembayaran yang Tepat

Memilih jangka waktu dan sistem pembayaran yang sesuai dengan kemampuan keuangan sangat penting untuk menghindari masalah keuangan di kemudian hari. Jangan sampai kamu terbebani cicilan yang terlalu besar hingga mengganggu keuangan pribadi dan kehidupanmu. Lakukan perencanaan keuangan yang matang sebelum memutuskan untuk mengajukan kredit.

Klausul dan Syarat-Syarat Lain

Nah, setelah kita bahas bunga, jangka waktu, dan biaya-biaya lainnya, sekarang saatnya kita menyelami detail yang lebih ‘pedas’ dalam perjanjian kredit: klausul dan syarat-syarat lainnya. Jangan anggap remeh bagian ini, ya! Soalnya, di sinilah seringkali tersembunyi ‘jebakan batman’ yang bisa bikin dompet kamu nangis tersedu-sedu. Pahami dengan seksama, biar kamu nggak jadi korban ‘ketidaktahuan’!

Lima Klausul Penting dalam Perjanjian Kredit dan Implikasinya

Bayangkan perjanjian kredit sebagai sebuah peta. Lima klausul penting ini adalah titik-titik koordinat krusial yang harus kamu pahami. Salah memahaminya, bisa-bisa kamu tersesat di lautan hutang!

- Klausul Bunga: Bukan cuma angka bunga nominal yang penting, tapi juga bagaimana bunga dihitung (flat, efektif, atau anuitas), kapan bunga dibebankan, dan apakah ada perubahan bunga di masa mendatang. Misalnya, bunga efektif lebih tinggi daripada bunga nominal, dan ini bisa bikin kamu kaget di akhir masa kredit.

- Klausul Denda Keterlambatan: Ini poin penting yang akan dibahas lebih detail di bawah. Pokoknya, pahami besaran denda dan bagaimana cara penghitungannya.

- Klausul Asuransi: Banyak bank menawarkan asuransi kredit. Pahami jenis asuransi, manfaat, dan biayanya. Jangan sampai kamu dipaksa membeli asuransi yang sebenarnya tidak kamu butuhkan.

- Klausul Percepatan Pelunasan: Klausul ini mengatur kondisi di mana bank berhak meminta kamu melunasi seluruh pinjaman lebih cepat dari jadwal. Pahami kondisi apa saja yang bisa memicu percepatan ini, agar kamu bisa mengantisipasinya.

- Klausul Penyelesaian Sengketa: Bagaimana cara menyelesaikan sengketa jika terjadi masalah? Apakah melalui jalur arbitrase, pengadilan, atau mekanisme lain? Ketahui jalur hukum yang tersedia agar kamu punya pegangan jika terjadi perselisihan.

Pentingnya Memahami Klausul Mengenai Denda Keterlambatan Pembayaran

Bayangkan ini: kamu telat bayar cicilan, hanya sehari saja. Eh, tiba-tiba kamu dibebani denda yang bikin kamu merinding. Makanya, pahami dengan detail klausul denda keterlambatan. Besaran denda, cara perhitungannya, dan bagaimana mekanisme penagihannya harus jelas. Jangan sampai kamu terjebak dalam lingkaran hutang karena denda yang membengkak!

Klausul Perlindungan Konsumen dalam Perjanjian Kredit

Sebagai konsumen, kamu berhak mendapatkan perlindungan. Perjanjian kredit yang baik akan memuat klausul yang melindungi hak-hakmu. Pastikan perjanjian kredit yang kamu tanda tangani memuat hal-hal berikut:

- Kejelasan informasi biaya dan bunga.

- Proses penyelesaian sengketa yang transparan dan adil.

- Ketentuan mengenai pembatalan atau perubahan perjanjian.

- Hak kamu untuk mendapatkan informasi yang lengkap dan mudah dipahami.

Langkah-Langkah yang Harus Dilakukan Jika Terdapat Klausul yang Merugikan Nasabah

Ketemu klausul yang bikin kamu nggak nyaman? Jangan langsung tanda tangan! Ada beberapa langkah yang bisa kamu ambil:

- Bertanya: Tanyakan kepada petugas bank mengenai klausul yang meragukan. Mintalah penjelasan yang jelas dan mudah dipahami.

- Negosiasi: Coba negosiasikan dengan pihak bank untuk mengubah klausul yang merugikan. Jangan ragu untuk mengajukan tawaran alternatif.

- Cari Pendapat Ahli: Jika negosiasi gagal, konsultasikan dengan pengacara atau lembaga perlindungan konsumen.

- Jangan Menandatangani: Jika tidak ada kesepakatan yang memuaskan, jangan ragu untuk membatalkan perjanjian kredit.

Tips untuk Bernegosiasi dengan Pihak Bank Mengenai Klausul-Klausul yang Kurang Menguntungkan

Negosiasi itu seni. Berikut beberapa tips agar negosiasi kamu berjalan lancar:

- Siapkan Data: Kumpulkan informasi dan data yang mendukung argumenmu.

- Tetap Tenang: Jangan terpancing emosi. Sampaikan argumenmu dengan tenang dan profesional.

- Bersikap Ramah: Hubungan yang baik dengan petugas bank bisa mempermudah negosiasi.

- Tahu Batas: Ketahui batasan kemampuanmu dan jangan memaksakan diri.

Array

Menandatangani perjanjian kredit tanpa memahami detailnya bisa jadi mimpi buruk finansial. Bayangkan, kamu terjebak dalam cicilan yang mencekik leher hanya karena melewatkan klausul kecil di halaman ke-enam. Artikel ini akan mengulas skenario kerugian tersebut dan memberikan panduan agar kamu terhindar dari jebakan bunga berlebih dan biaya tersembunyi.

Skenario Kerugian Akibat Ketidakpahaman Perjanjian Kredit

Bayangkan Andi, seorang pengusaha muda yang membutuhkan modal untuk mengembangkan bisnisnya. Ia tergiur dengan penawaran kredit bank dengan bunga rendah yang diiklankan secara gencar. Tanpa membaca detail perjanjian, Andi langsung menandatangani kontrak. Ternyata, di balik bunga rendah tersebut, terdapat biaya administrasi yang tinggi, denda keterlambatan yang fantastis, dan klausul penalti yang sangat merugikan jika terjadi gagal bayar, bahkan meliputi penjualan aset jaminan dengan harga yang jauh di bawah harga pasar.

Akibatnya, bisnis Andi malah terlilit hutang dan hampir kolaps karena kewajiban keuangannya membengkak secara tidak terduga. Ia baru menyadari kesalahannya setelah terlambat.

Langkah-langkah Mencegah Risiko Ketidakpahaman Perjanjian Kredit

Mencegah lebih baik daripada mengobati. Berikut langkah-langkah yang bisa kamu lakukan untuk menghindari skenario seperti yang dialami Andi.

- Baca seluruh isi perjanjian dengan teliti, jangan terburu-buru.

- Pahami setiap klausul, terutama yang berkaitan dengan bunga, biaya, denda, dan jangka waktu pembayaran.

- Jangan ragu untuk bertanya kepada petugas bank jika ada hal yang tidak dimengerti.

- Mintalah penjelasan tertulis jika diperlukan, untuk menghindari kesalahpahaman.

- Bandingkan penawaran dari beberapa bank sebelum memutuskan.

- Konsultasikan dengan ahli keuangan jika diperlukan, terutama untuk kredit dengan jumlah besar.

Analisis Perjanjian Kredit Secara Sistematis dan Efisien

Menganalisis perjanjian kredit tidak perlu rumit. Lakukan secara sistematis dengan langkah-langkah berikut:

- Baca ringkasan eksekutif terlebih dahulu untuk mendapatkan gambaran umum.

- Baca setiap bagian secara detail, beri tanda pada poin-poin penting.

- Buat catatan atau ringkasan dari setiap bagian yang dibaca.

- Bandingkan dengan penawaran dari bank lain.

- Tanyakan hal-hal yang masih belum jelas kepada petugas bank.

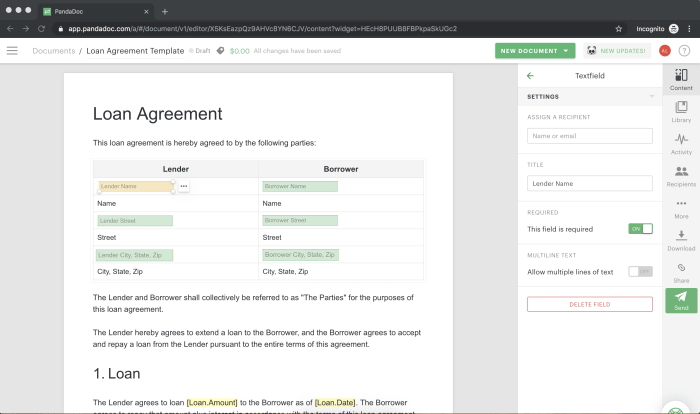

Langkah-langkah Sebelum, Selama, dan Setelah Menandatangani Perjanjian Kredit

Proses penandatanganan perjanjian kredit membutuhkan kehati-hatian ekstra. Berikut ringkasan langkah-langkahnya:

| Tahap | Langkah-langkah |

|---|---|

| Sebelum Menandatangani | Bandingkan penawaran, baca detail perjanjian, tanyakan hal yang belum jelas. |

| Selama Menandatangani | Pastikan semua informasi sesuai dengan yang telah disepakati, baca ulang sebelum menandatangani. |

| Setelah Menandatangani | Simpan salinan perjanjian dengan baik, pahami kewajiban dan hak Anda. |

Daftar Pertanyaan Penting Kepada Petugas Bank Sebelum Menandatangani Perjanjian

Jangan ragu untuk bertanya kepada petugas bank agar Anda benar-benar memahami isi perjanjian kredit. Berikut beberapa pertanyaan penting yang bisa diajukan:

- Berapa total biaya kredit yang harus dibayarkan?

- Bagaimana mekanisme perhitungan bunga?

- Apa saja biaya-biaya tambahan yang mungkin timbul?

- Bagaimana prosedur jika terjadi keterlambatan pembayaran?

- Apa konsekuensi jika terjadi gagal bayar?

- Apa saja hak dan kewajiban saya sebagai debitur?

- Bagaimana mekanisme penyelesaian sengketa?

Jadi, menandatangani perjanjian kredit bank bukanlah hal yang sepele. Ini bukan sekadar tanda tangan, melainkan komitmen finansial jangka panjang. Dengan memahami detail perjanjian, kamu bisa melindungi diri dari potensi kerugian dan memastikan kesepakatan yang menguntungkan. Jangan sampai terburu-buru! Luangkan waktu untuk membaca, memahami, dan menegosiasikan setiap klausul. Ingat, kepintaran finansialmu adalah kunci untuk masa depan keuangan yang lebih cerah.

Jadi, baca, pahami, dan negosiasikan! Selamat bertransaksi!