Tujuan Jangka Pendek Pinjaman BCA dan Bunga yang Berlaku

Mau punya modal cepat untuk usaha kecil atau kebutuhan mendesak? Tujuan jangka pendek pinjaman bank BCA dan bunga yang berlaku bisa jadi solusinya! Mari kita telusuri seluk-beluk pinjaman ini, dari definisi, produk BCA, hingga bunga dan persyaratannya. Semoga informasi ini membantu Anda membuat keputusan yang tepat, tanpa terjebak dalam jebakan bunga tinggi!

Dalam dunia keuangan yang penuh pilihan, memahami tujuan jangka pendek pinjaman bank BCA dan bunga yang berlaku adalah langkah awal yang cerdas. Artikel ini akan membahas secara komprehensif, mulai dari perbedaannya dengan pinjaman jangka panjang, produk-produk yang ditawarkan BCA, perhitungan bunga, hingga persyaratan dan tips penting untuk mengelola pinjaman dengan bijak. Siap-siap untuk merangkul peluang dan menghindari potensi masalah!

Definisi Tujuan Pinjaman

Mau beli motor baru, renovasi rumah, atau modal usaha? Pinjaman bank BCA bisa jadi solusinya! Tapi, perlu dipahami dulu tujuan pinjaman, terutama perbedaan pinjaman jangka pendek dan jangka panjang. Ini penting banget buat ngatur keuangan dan menghindari masalah di kemudian hari.

Definisi Singkat Pinjaman Jangka Pendek

Pinjaman jangka pendek dirancang untuk kebutuhan finansial yang mendesak dan bersifat sementara. Bayangkan seperti meminjam uang untuk keperluan mendesak yang tidak bisa ditunda-tunda, seperti perbaikan mesin mobil yang rusak atau membayar tagihan penting. Tujuan utamanya adalah untuk memenuhi kebutuhan finansial dalam jangka waktu relatif singkat, biasanya beberapa bulan hingga beberapa tahun. Berbeda dengan pinjaman jangka panjang yang bisa untuk investasi jangka panjang, pinjaman pendek ini lebih fokus pada kebutuhan cepat.

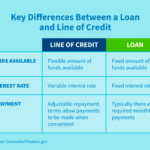

Perbedaan Pinjaman Jangka Pendek dan Jangka Panjang

Perbedaan utamanya terletak pada jangka waktu pengembalian dan tujuannya. Pinjaman jangka pendek biasanya untuk kebutuhan yang sifatnya mendesak dan cepat terselesaikan, sedangkan pinjaman jangka panjang untuk tujuan yang lebih besar dan berkelanjutan, seperti membeli rumah atau membangun usaha.

| Karakteristik | Pinjaman Jangka Pendek | Pinjaman Jangka Panjang |

|---|---|---|

| Jangka Waktu | Beberapa bulan hingga beberapa tahun | Beberapa tahun hingga puluhan tahun |

| Tujuan | Kebutuhan mendesak, seperti perbaikan rumah, pembayaran tagihan, atau modal usaha kecil | Investasi jangka panjang, seperti membeli rumah, membangun usaha besar, atau pendidikan |

| Besaran Bunga | Biasanya lebih tinggi dibandingkan pinjaman jangka panjang karena risiko yang lebih kecil | Biasanya lebih rendah dibandingkan pinjaman jangka pendek karena risiko yang lebih besar |

| Proses Pengajuan | Relatif lebih cepat karena kebutuhan yang mendesak | Lebih kompleks karena proses penilaian yang lebih rumit |

Jenis-jenis Tujuan Pinjaman Jangka Pendek

Banyak sekali tujuan pinjaman jangka pendek yang umum di masyarakat. Berikut beberapa contohnya:

- Perbaikan rumah/mobil: Perbaikan atap bocor, atau mesin mobil yang mogok.

- Pembiayaan usaha kecil: Modal awal untuk memulai usaha atau mengatasi kendala finansial sementara.

- Pembayaran tagihan: Mengatasi keterlambatan pembayaran tagihan penting, seperti listrik atau telepon.

- Kebutuhan mendesak lainnya: Seperti biaya pengobatan atau biaya pendidikan anak.

Karakteristik Pinjaman untuk Usaha Kecil

Pinjaman jangka pendek untuk usaha kecil biasanya dirancang untuk memenuhi kebutuhan modal kerja, seperti membeli bahan baku, membayar gaji karyawan, atau membayar tagihan. Karakteristik pinjaman ini biasanya fleksibel dan cepat prosesnya, dengan fokus pada efisiensi dan efektifitas dalam mendukung pertumbuhan usaha.

Contohnya, pinjaman untuk membeli mesin produksi, membayar sewa tempat, atau memenuhi kebutuhan bahan baku. Tujuannya adalah agar usaha tetap berjalan lancar dan mampu memenuhi kebutuhan pasar.

Produk Pinjaman Jangka Pendek BCA

Mau cepat dapat duit? Pinjaman jangka pendek BCA bisa jadi solusinya! Mari kita telusuri beragam produknya, lengkap dengan fitur-fitur dan persyaratannya. Siap-siap kantong Anda terisi!

Produk Pinjaman Jangka Pendek BCA

BCA menawarkan beragam pilihan pinjaman jangka pendek, disesuaikan dengan kebutuhan individu maupun usaha. Setiap produk punya ciri khasnya masing-masing, sehingga penting untuk memahami perbedaannya sebelum mengajukan pinjaman.

- Pinjaman Konsumtif: Cocok untuk kebutuhan sehari-hari, seperti membeli barang elektronik atau liburan. Prosesnya relatif cepat dan mudah, cocok buat yang butuh dana mendadak.

- Pinjaman Modal Kerja: Dapat membantu usaha kecil dan menengah untuk meningkatkan operasional. Membantu lancarin arus kas, sehingga bisnis makin berkembang.

- Pinjaman Investasi: Untuk keperluan investasi, baik untuk jangka pendek maupun menengah. Bisa dimanfaatkan untuk menambah modal investasi.

- Pinjaman Perumahan (Jangka Pendek): Bagi yang butuh dana tambahan untuk renovasi atau keperluan perumahan lainnya. Namun, pastikan kebutuhan Anda sesuai dengan jenis pinjaman ini.

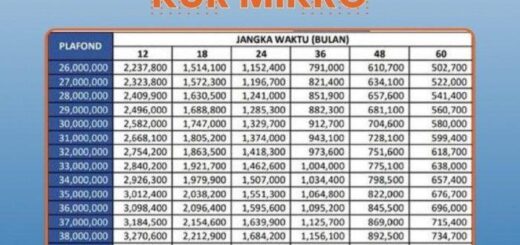

Rincian Produk Pinjaman

Berikut tabel rincian produk pinjaman BCA, termasuk jangka waktu, persyaratan, dan suku bunga (sebagai gambaran umum). Angka-angka ini dapat bervariasi, tergantung kondisi pasar dan penilaian bank.

| Jenis Pinjaman | Jangka Waktu (Bulan) | Persyaratan Utama | Suku Bunga (Contoh) |

|---|---|---|---|

| Pinjaman Konsumtif | 3-12 | Kartu Kredit BCA aktif, Rekening BCA aktif, dan pendapatan tetap | 12%-18% per tahun |

| Pinjaman Modal Kerja | 3-6 | Dokumen usaha yang valid, laporan keuangan, dan perkiraan kebutuhan | 15%-20% per tahun |

| Pinjaman Investasi | 6-12 | Bukti investasi yang valid, dan analisa kebutuhan | 10%-15% per tahun |

| Pinjaman Perumahan (Jangka Pendek) | 12-24 | Surat kepemilikan rumah, dan dokumen pendukung | 10%-15% per tahun |

Perbedaan Pinjaman untuk Individu dan Usaha

Perbedaan utamanya terletak pada dokumen yang dibutuhkan. Untuk individu, biasanya cukup dengan dokumen identitas dan bukti pendapatan. Sedangkan untuk usaha, diperlukan dokumen usaha yang lebih lengkap, seperti laporan keuangan dan perencanaan bisnis.

Persyaratan Dokumen

Dokumen yang dibutuhkan untuk pengajuan pinjaman akan bervariasi, tergantung jenis pinjaman yang dipilih. Pastikan Anda mempersiapkan dokumen-dokumen berikut:

- Kartu Identitas (KTP/SIM)

- Bukti Pendapatan (Slip Gaji, NPWP)

- Rekening BCA (jika ada)

- Untuk usaha: laporan keuangan, NPWP, dan dokumen usaha lainnya.

- Dokumen tambahan lainnya, sesuai jenis pinjaman yang dipilih.

Bunga Pinjaman

Nah, bicara soal bunga pinjaman, ini bukan hal yang bisa dianggap enteng. Seperti harga cabe rawit, bisa naik turun. Faktor-faktornya beragam, dan kita perlu tahu apa saja yang bikin bunga pinjaman di BCA itu bisa berubah-ubah. Yuk, kita bongkar rahasia di balik angka-angka ini!

Faktor-faktor yang Mempengaruhi Bunga Pinjaman

Banyak hal yang menentukan berapa besar bunga pinjaman Anda. Mulai dari kondisi ekonomi makro, reputasi peminjam, hingga tujuan pinjaman itu sendiri. Misalnya, kalau kondisi ekonomi sedang bagus, bank cenderung menurunkan bunga, seperti saat musim panen raya. Sebaliknya, kalau ekonomi sedang lesu, bunga bisa naik. Intinya, bank ingin aman dan untung, jadi mereka pertimbangkan banyak hal.

- Kondisi Ekonomi Makro: Inflasi, suku bunga acuan Bank Indonesia, dan stabilitas ekonomi nasional sangat memengaruhi bunga pinjaman.

- Reputasi Peminjam: Riwayat pembayaran kredit yang baik dan stabil bisa membuat bunga lebih rendah. Semakin bagus reputasi, semakin rendah bunga yang ditawarkan.

- Tujuan Pinjaman: Pinjaman untuk usaha biasanya punya bunga yang lebih tinggi dibanding pinjaman konsumtif, karena tingkat risikonya lebih besar.

- Jumlah Pinjaman: Untuk pinjaman besar, bunga per unit pinjaman bisa lebih rendah dibanding pinjaman kecil. Ini karena skala ekonomi yang diterapkan bank.

- Jangka Waktu Pinjaman: Pinjaman jangka panjang biasanya punya bunga yang lebih tinggi dibandingkan pinjaman jangka pendek, karena bank perlu memperhitungkan risiko selama periode lebih lama.

Kisaran Bunga Pinjaman untuk Beberapa Tujuan Umum

Berikut ini gambaran umum kisaran bunga pinjaman untuk beberapa tujuan di BCA, data ini bisa berubah sewaktu-waktu. Ingat, ini hanya gambaran umum dan bisa berbeda-beda tergantung beberapa faktor yang sudah disebutkan sebelumnya.

| Tujuan Pinjaman | Kisaran Bunga (per tahun) |

|---|---|

| Konsumsi (misalnya, pembelian rumah) | 6%-12% |

| Usaha Kecil | 8%-15% |

| Modal Kerja | 9%-16% |

| Pembiayaan Proyek | 10%-18% |

Perbandingan Bunga Pinjaman BCA dengan Bank Lain

BCA memang menawarkan bunga yang kompetitif, tapi bukan berarti yang termurah. Sebaiknya Anda bandingkan bunga BCA dengan bank lain untuk mendapatkan penawaran terbaik. Jangan lupa perhatikan faktor-faktor lain selain bunga, seperti syarat dan ketentuan, serta pelayanan.

Perbedaan Bunga Pinjaman Individu dan Usaha Kecil

Bunga pinjaman untuk individu dan usaha kecil memang berbeda. Usaha kecil biasanya punya bunga yang lebih tinggi, karena risiko kreditnya dianggap lebih besar. Bank perlu memperhitungkan kemungkinan gagal bayar yang lebih tinggi.

Contoh Perhitungan Bunga Pinjaman, Tujuan jangka pendek pinjaman bank BCA dan bunga yang berlaku

Misalnya, Anda meminjam Rp10.000.000 dengan bunga 12% per tahun dan jangka waktu 1 tahun. Maka, bunga yang harus dibayarkan adalah Rp1.200.000.

Rp10.000.000 x 12% = Rp1.200.000

Perlu diingat, contoh ini hanya ilustrasi. Jumlah bunga yang sebenarnya bisa berbeda tergantung pada kebijakan bank dan faktor-faktor lain.

Persyaratan dan Ketentuan: Tujuan Jangka Pendek Pinjaman Bank BCA Dan Bunga Yang Berlaku

Nah, mau pinjam uang di BCA untuk jangka pendek? Jangan sampai salah langkah! Berikut ini rincian persyaratannya, agar prosesnya lancar dan nggak bikin pusing. Siap-siap, ini bakal seru!

Persyaratan Umum

Untuk mengajukan pinjaman jangka pendek di BCA, ada beberapa persyaratan umum yang harus dipenuhi. Ini seperti syarat masuk klub rahasia, harus memenuhi kriteria tertentu. Di antaranya, Anda harus punya identitas yang valid, usia minimal, dan rekam jejak keuangan yang baik. Tujuannya jelas, untuk memastikan bahwa pinjaman aman dan bisa dikembalikan tepat waktu. Bayangkan, kalau semuanya mudah, bisa-bisa BCA jadi klub yang penuh dengan anggota yang sulit membayar.

Jadi, penting banget nih untuk memenuhi persyaratan ini.

Contoh Skenario untuk Usaha Kecil

Misalnya, Anda punya usaha kecil yang butuh modal tambahan untuk membeli bahan baku atau membayar karyawan. Untuk mengajukan pinjaman, Anda perlu mempersiapkan dokumen-dokumen yang dibutuhkan BCA. BCA akan melihat bagaimana keuangan usaha Anda selama ini, termasuk catatan transaksi dan laporan keuangan. Semakin lengkap dan valid dokumennya, semakin besar peluang pinjaman disetujui.

Daftar Persyaratan Dokumen

| Jenis Dokumen | Keterangan |

|---|---|

| Kartu Identitas (KTP) | Sebagai bukti identitas diri. |

| Surat Keterangan Usaha | Menjelaskan kegiatan usaha dan legalitas. |

| Laporan Keuangan | Menunjukkan kondisi keuangan usaha. |

| Slip Gaji (jika berlaku) | Sebagai tambahan bukti penghasilan. |

| Bukti Alamat | Untuk memastikan lokasi usaha dan tempat tinggal. |

Contoh Perhitungan Biaya Tambahan

Biaya administrasi dan bunga pinjaman akan dihitung berdasarkan perjanjian dan ketentuan yang berlaku. Detailnya dapat dilihat pada website resmi BCA.

Sebagai contoh ilustrasi, jika Anda mengajukan pinjaman sebesar Rp10 juta dengan jangka waktu 3 bulan, biaya tambahan yang mungkin dikenakan meliputi biaya administrasi dan bunga. Besaran biaya ini akan berbeda-beda tergantung pada beberapa faktor seperti suku bunga dan jangka waktu pinjaman. Jadi, penting untuk memahami dan menghitung secara detail semua biaya yang mungkin muncul.

Proses Pengajuan Pinjaman dan Dokumen

Proses pengajuan pinjaman biasanya dimulai dengan mengisi aplikasi online atau mendatangi kantor cabang BCA. Kemudian, BCA akan melakukan verifikasi terhadap dokumen-dokumen yang diajukan. Dokumen-dokumen penting tersebut akan diperiksa dan dinilai untuk menentukan apakah pinjaman tersebut dapat disetujui. Jika disetujui, pinjaman akan diproses dan Anda akan menerima dana sesuai dengan kesepakatan.

Informasi Tambahan

Nah, setelah kita bahas tujuan, produk, dan bunga pinjaman, sekarang waktunya ngobrol lebih dalam soal sisi-sisi lain yang perlu dipertimbangkan. Pinjaman jangka pendek emang praktis, tapi perlu dipahami konsekuensinya. Jangan sampai terjebak dalam masalah finansial yang tak terduga. Yuk, kita kupas tuntas!

Keuntungan dan Kerugian

Mengambil pinjaman jangka pendek seperti naik roller coaster. Ada puncak kesenangan dan lembah ketegangan. Keuntungannya, tentu saja, akses dana cepat untuk kebutuhan mendesak. Tapi kerugiannya, bunga yang relatif tinggi dan beban cicilan yang harus dibayar dalam waktu singkat. Jadi, pikirkan baik-baik sebelum memutuskan.

- Keuntungan: Solusi cepat untuk masalah keuangan mendesak, bisa membantu meningkatkan arus kas.

- Kerugian: Bunga tinggi yang bisa membebani keuangan, risiko keterlambatan pembayaran yang berujung pada denda dan biaya tambahan.

Alternatif Pinjaman Jangka Pendek

Kalau pinjaman bank BCA gak cocok, jangan panik! Ada banyak alternatif yang bisa dicoba. Misalnya, meminjam dari keluarga atau teman, mencari pinjaman online dengan bunga yang lebih bersahabat (tapi teliti, ya!), atau bahkan menjual barang yang tidak terpakai. Pilihan ada banyak, asalkan jeli dalam memilih.

- Pinjaman dari keluarga/teman: Lebih personal dan fleksibel, tetapi perlu kesepakatan yang jelas dan terdokumentasi.

- Pinjaman online: Mudah diakses, tetapi perlu diteliti dengan cermat soal bunga, syarat, dan ketentuan.

- Menjual barang tak terpakai: Cara efektif untuk mendapatkan dana cepat tanpa bunga, tetapi perlu pertimbangan nilai jual dan waktu.

Dampak terhadap Keuangan

Pinjaman jangka pendek bisa punya dampak besar pada keuangan. Bayangkan seperti ini: jika kamu membayar tepat waktu, arus kas lancar dan keuangan stabil. Namun, jika terlambat membayar, dampaknya bisa sangat buruk, bahkan sampai merugikan.

Penting untuk memahami bagaimana pinjaman ini akan memengaruhi pengeluaran rutin dan rencana keuangan jangka panjang. Perhitungan yang cermat sangat dibutuhkan.

Menghindari Masalah

Jangan sampai terjebak dalam masalah pinjaman jangka pendek! Hal terpenting adalah merencanakan dengan matang dan memahami kemampuan finansial. Jangan terburu-buru mengambil pinjaman jika tidak yakin bisa mengembalikannya tepat waktu. Membuat anggaran dan mencatat semua pengeluaran penting untuk menghindari masalah.

- Buat perencanaan keuangan yang realistis dan pahami kemampuan membayar.

- Jangan terburu-buru mengambil pinjaman jika tidak yakin.

- Catat semua pengeluaran dan pemasukan dengan teliti.

- Komunikasikan dengan bank BCA jika ada kendala dalam pembayaran.

Tips Mengelola Pinjaman dengan Bijak

Menggunakan pinjaman jangka pendek dengan bijak sama seperti mengendarai sepeda motor. Perlu kesabaran, konsentrasi, dan perencanaan yang matang. Perhatikan setiap detail, agar terhindar dari masalah dan bisa menggunakan pinjaman secara optimal.

- Buat anggaran yang detail: Pahami kemampuan finansial dan rencanakan pengeluaran dengan cermat.

- Selesaikan pinjaman tepat waktu: Hindari denda dan biaya tambahan.

- Lakukan perbandingan bunga dan syarat: Temukan pinjaman terbaik yang sesuai dengan kebutuhan.

- Mintalah nasihat keuangan jika diperlukan: Jangan ragu untuk berkonsultasi dengan ahli.

Penutup

Jadi, merencanakan pinjaman jangka pendek itu penting! Jangan terburu-buru, pahami semua detailnya, dan jangan ragu untuk bertanya. Semoga informasi ini membantu Anda dalam mengambil keputusan yang tepat dan memaksimalkan manfaat pinjaman untuk mencapai tujuan Anda. Ingat, pinjaman adalah alat, bukan tujuan akhir. Selamat merencanakan!